Los clientes de los sectores financieros suelen ser clientes que buscan específicamente sus productos y servicios y, por tanto, tienen un alto grado de compromiso. De ahí que sea especialmente importante causar un impacto personal y una experiencia personalizada. Sin embargo, ofrecer una experiencia perfecta al cliente puede ser difícil cuando se trabaja con procesos bancarios anticuados que a menudo implican cheques, sucursales y grandes cantidades de papeleo.

A pesar de ello, muchas empresas financieras siguen utilizando prácticas de contratación y pago ineficientes, lentas e imprevisibles, a pesar de las numerosas oportunidades de actualizar la tecnología. Al hacerlo, desperdician valiosos recursos humanos que podrían destinarse mejor al crecimiento del negocio. Como resultado, las instituciones financieras siguen perdiendo clientes potenciales y, por tanto, deberían animarse a automatizar algunos de sus procesos financieros.

Las necesidades y deseos de los clientes financieros

En cuanto a los servicios financieros, los consumidores buscan de todo: asistencia en persona cuando la necesitan, así como la comodidad de los canales digitales y móviles que ofrecen autoservicio a la carta. En otras palabras, se puede decir que son difíciles de complacer. Las instituciones financieras pueden proporcionar a los consumidores la atención personal que necesitan y, al mismo tiempo, ofrecerles las capacidades de autoservicio que desean, evolucionando y automatizando adecuadamente las sucursales.

¿Cómo automatizar los servicios financieros y eliminar las fricciones?

Aproveche las herramientas y la estrategia adecuadas

Identificar y aplicar estrategias de evolución y automatización de las sucursales puede mejorar su marca y ser un motor clave para el crecimiento y el éxito. ¿Se pregunta cuáles son las herramientas adecuadas para lograrlo? Exploremos las opciones.

1. Business Process Management (BPM)

El objetivo de las herramientas de gestión de procesos empresariales (BPM) es mejorar el rendimiento de una organización. El propósito de estos sistemas es gestionar y optimizar los procesos de negocio de una empresa de forma sistemática y lógica. Las herramientas BPM ayudan a las empresas a diseñar, modelar, implementar y medir los flujos de trabajo y las reglas de negocio, ayudándoles a perfeccionar y optimizar los procesos que implican la interacción humana o múltiples aplicaciones de negocio y a eliminar la fricción de las operaciones difíciles o sin sentido. La gestión de los procesos empresariales puede utilizarse para reducir la ineficacia, los errores humanos o la falta de comunicación. Un buen ejemplo de ello es la automatización del flujo de trabajo bancario en el servicio de atención al cliente.

Normalmente, los bancos intervienen en diversas situaciones, como consultas de cuentas, procesamiento de préstamos, consultas de tarjetas de crédito, etc. El proceso de automatización del flujo de trabajo resuelve por sí solo las consultas de baja prioridad, lo que permite al equipo de atención al cliente centrarse en cuestiones más importantes. El sistema es capaz de comparar y verificar los datos del banco con los del cliente por teléfono. La automatización del servicio de atención al cliente desempeña un papel fundamental en la reducción de los tiempos de espera y en la mejora de las relaciones con los clientes gracias a las soluciones rápidas.

El software de gestión de procesos empresariales que ofrecemos le permite orquestar los procesos a través de múltiples sistemas de información utilizando herramientas como la gestión de tareas y la comunicación BPM.

Con el BPM podrá gestionar procesos de servicio complejos que integran la optimización del flujo de clientes y la automatización del back-office. Nuestro software proporciona gestión de proyectos, flujos de trabajo automatizados y procesos repetitivos para gestionar todos los aspectos de sus tareas comerciales y administrativas cotidianas.

Como resultado de la solución, los sistemas están vinculados, los empleados están involucrados y los clientes están comprometidos. Agiliza el flujo de trabajo, aplica las normas empresariales y garantiza que los casos no resueltos no se olviden, y los objetivos y KPI se supervisan con informes y alertas.

2. Sistema de citas en líneaUn componente esencial de los servicios bancarios digitales son los sistemas de citas en línea. Es mucho más eficiente reservar servicios de asesoramiento o transaccionales de forma digital, independientemente de que su banco venda productos en línea o no.

En las entidades financieras es habitual que haya un gran número de clientes, lo que dificulta su gestión. Los bancos y las cooperativas de crédito suelen tener que contratar personal para cubrir las horas pico determinadas por las tendencias históricas. Esto puede dar lugar a un flujo imprevisible de clientes, cada uno con necesidades diferentes.

Las plataformas de reserva online simplifican el proceso de reserva y eliminan las conjeturas del juego. Los bancos y las cooperativas de crédito no sólo pueden predecir cuándo llegarán los clientes, sino también quiénes llegarán, para qué servicio y durante cuánto tiempo. Esto les proporciona información valiosa sobre sus clientes para planificar mejor el futuro.

Las citas también dan a los clientes un sentido de responsabilidad y les hacen sentirse escuchados y atendidos. Después de todo, tener una cita programada tiene mucho más sentido que esperar en una fila durante horas.

Además de beneficiar a sus clientes, la automatización de su sistema de reservas también puede ayudar a los miembros de su personal y a la productividad.

El uso de la reserva de citas en línea elimina la posibilidad de que se produzcan errores humanos y dobles reservas, lo que, en última instancia, puede aumentar el negocio, captar huecos en el mercado y ofrecer una experiencia personalizada a sus clientes.

Q-Flow, nuestro software de programación de citas líder en el sector, combinado con una solución BPM, garantiza que los sistemas funcionen de forma más eficiente y permite a los empleados disponer de más tiempo para atender las necesidades del cliente. Además, la experiencia del cliente mejora al darle el control de su tiempo cuando reserva y gestiona sus citas a través de una solución inteligente de gestión de citas.

En ACF, entendemos la necesidad de las instituciones financieras de proporcionar a los clientes servicios eficaces y fluidos. Con nuestra plataforma Q-Flow®, puede alcanzar estos objetivos al tiempo que mejora los procesos internos para una mejor experiencia del cliente.

Un número preocupante de organizaciones bancarias y de servicios financieros siguen teniendo muchos procesos centrados en los ingresos, como los formularios de solicitud de tarjetas de crédito, préstamos personales y préstamos para la vivienda, en formatos antiguos y estáticos o en formularios de papel, lo que crea fricciones y barreras para que los clientes realicen sus transacciones.

Los formularios en línea pueden transformar los formularios estáticos en aplicaciones adaptativas basadas en datos que capturan información desde cualquier dispositivo, mejorando así la experiencia general del cliente. Los formularios en línea también ofrecen importantes ventajas a las organizaciones financieras con operaciones sobre el terreno, como la eliminación del papel, el procesamiento más rápido de la información y la reducción del reintroducido.

Sencillos de diseñar y fáciles de rellenar, nuestros formularios online intuitivos son fáciles de usar para su personal y sus clientes. En función de las respuestas del cliente, pueden bifurcarse en diferentes flujos basados en las indicaciones y poner los procesos en espera hasta que el formulario se rellene correctamente.

Los comentarios y registros de los clientes recogidos a través de nuestros formularios en línea pueden integrarse perfectamente con sus bases de datos existentes, lo que permite a los empleados y a los clientes recibir citas y datos de forma más rápida y eficiente.

Ofrecemos una amplia gama de características útiles en nuestros formularios digitales, incluyendo:

- Software de formularios sencillo

- Formularios completamente personalizados

- Recogida de datos previa al servicio

- Carga de documentos

- Sistema de comentarios en línea

- Análisis de encuestas en línea

- Formularios multilingües totalmente compatibles

- Recogida y autentificación de firmas electrónicas

- Reutilización fácil de los datos recogidos a través de los formularios mediante la descarga de una versión en pdf.

4. Citas por vídeo

Teniendo en cuenta que el tráfico de las aplicaciones de banca móvil aumentó un 85% en abril de 2020, y que el 40% de los estadounidenses dicen que no volverán a los bancos físicos cuando termine la pandemia, no es de extrañar que la banca por vídeo haya despegado. En Europa, la friolera del 74% de los ciudadanos confía ahora en las aplicaciones bancarias móviles para gestionar sus finanzas.

Un servicio de video banca es esencialmente cualquier tipo de servicio bancario que ofrece representaciones de video para ayudar a los clientes. Un factor importante que contribuye a ello es el desarrollo de nuevas tecnologías, como el aprendizaje automático. A medida que los programas de IA aprenden de sus interacciones con los clientes a lo largo del tiempo, utilizan el aprendizaje automático para entrenar contra sí mismos y mejorar su rendimiento.

La importancia de otros canales y de la banca por vídeo

Las video llamadas y las teleconferencias salvaron nuestro tejido socioeconómico durante la pandemia, cuando la gente tuvo que quedarse en casa y encontrar nuevas formas de comunicarse, hacer negocios y gestionar las finanzas. En la actualidad, las plataformas de videoconferencia están en pleno apogeo, y casi todos los sectores comerciales utilizan la videoconferencia por la comodidad que proporciona.

La banca por vídeo ha mejorado la movilidad de los gestores bancarios: ya no necesitan estar en la oficina todo el tiempo para hacer su trabajo. El horario tradicional de la oficina puede ahora cambiarse a un horario establecido por el empleado, por lo que no tienen que preocuparse de llegar tarde al trabajo. Los clientes pueden llamar desde casa o desde cualquier lugar.

Muchos bancos ofrecen ahora servicios en línea que permiten a los clientes consultar el saldo de su cuenta o el historial de transacciones sin tener que visitar una sucursal. Con los depósitos directos, los pagos automáticos de facturas y las aplicaciones de pago por móvil, los consumidores a menudo pueden gestionar sus propias transacciones sin tener que desplazarse a una sucursal bancaria o ponerse en contacto con un representante. Tanto para su organización como para el cliente, la banca web y móvil, los chatbots e incluso las redes sociales suelen ganar en estas situaciones en términos de ahorro de tiempo y dinero.

¡Esto es algo en lo que podemos ayudar!

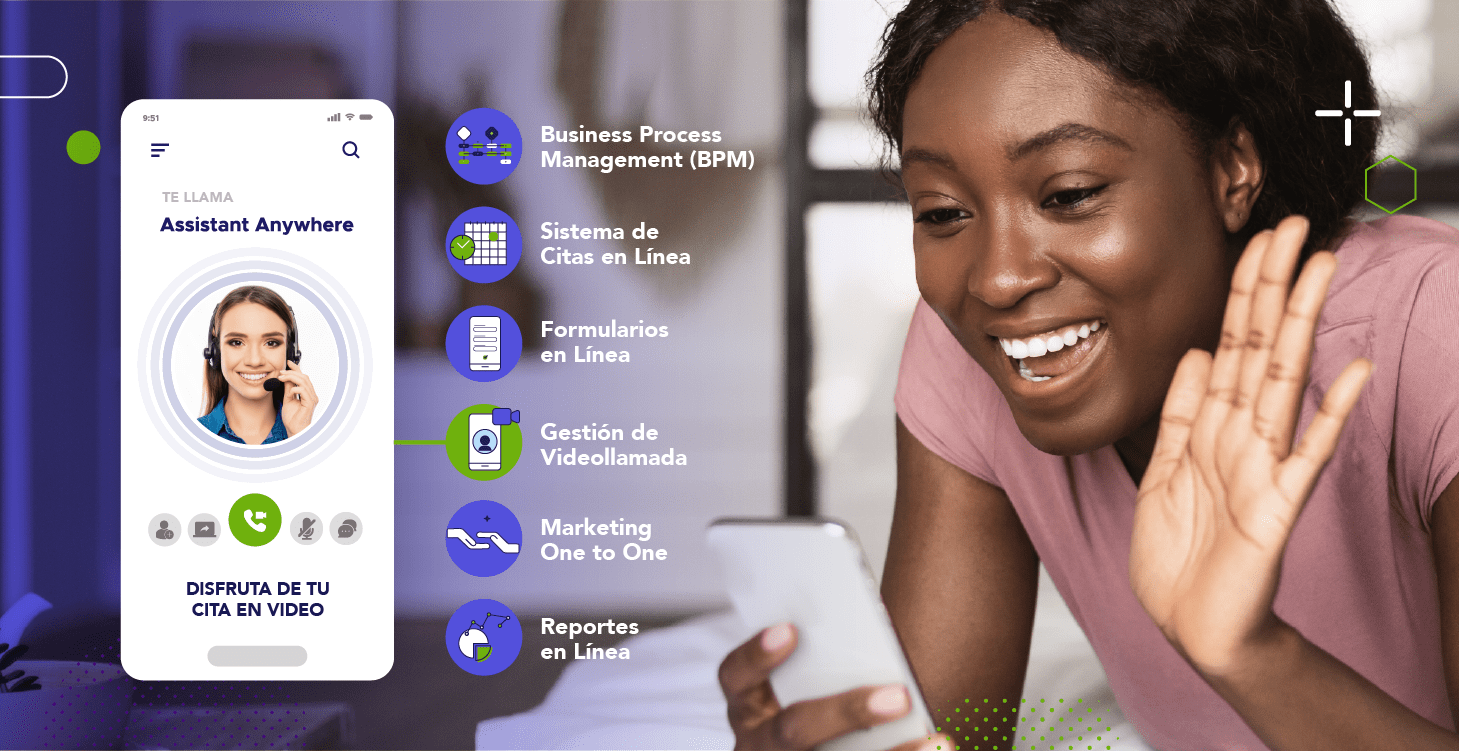

Nuestra solución Assistant Anywhere, construida sobre la plataforma Q-Flow®, permite a los clientes programar consultas y citas a distancia a través de video llamadas, donde y cuando quieran. Las incómodas esperas en el vestíbulo son cosa del pasado con Assistant Anywhere. Se habilitará una sala de espera virtual para sus clientes en la que podrá avisarles poco antes de su cita programada a través de un canal de comunicación cifrado de extremo a extremo.

Nuestra solución de citas por vídeo ofrece a sus clientes la experiencia en tiempo real que han estado buscando.

5. Marketing One to One

El aumento de nuevas cuentas es crucial para el éxito de cualquier banco o cooperativa de crédito. Sin embargo, el coste de adquirir nuevos clientes de forma orgánica puede ser extremadamente alto. En muchos casos, la base de clientes existente ofrece el mejor potencial de crecimiento de los ingresos a corto plazo. A menudo, la venta de productos adicionales a los clientes existentes es más eficaz, más eficiente y más rentable.

Hacer que un cliente existente se convierta a una oferta adicional tiene más posibilidades de éxito que dirigirse a clientes potenciales en frío. Los bancos pueden generar un retorno del 70% en las iniciativas dirigidas a los clientes existentes, frente al 10% de los nuevos clientes. "En una época en la que todos los bancos se centran en el crecimiento de los ingresos en un entorno restringido y competitivo, tomar decisiones inteligentes con recursos limitados puede proporcionar una vía rápida de crecimiento con mayores márgenes", afirma PwC.

Personalización del marketing a través de los canales

Las empresas minoristas con madurez digital aprovechan múltiples canales para crear recorridos de clientes a la medida, utilizando el marketing multicanal y la personalización. Teniendo en cuenta que las combinaciones de canales más exitosas implican puntos de contacto humanos, los bancos deberían adoptar y adaptar estos métodos.

El marketing one to one puede aumentar los ingresos de forma significativa. Los motores de análisis de datos pueden rastrear los clics de los clientes y el tiempo que pasan en las páginas web. A partir de esos datos, los mensajes pueden personalizarse. El comportamiento de los clientes en línea puede ser una clara señal de sus intenciones de compra o intereses, por eso al tener la capacidad de rastrear estas señales, los bancos pueden hacer rápidamente la oferta correcta basada en el interés del cliente.

En ACF podemos ayudarle a crear un programa de fidelización personalizado para sus soluciones de marketing.

Hemos desarrollado un software que puede identificar a los clientes frecuentes y detectar oportunidades de venta específicas, dando prioridad a las oportunidades de venta de alto valor. Con ACF puede organizar todos los dispositivos de publicidad e interacción en pantalla dentro de su sucursal o tienda para reforzar sus oportunidades de cierre.

6. Informes en línea

La elaboración de informes es fundamental para el éxito de una empresa, especialmente para las del sector financiero.

La automatización de los informes ha reducido los gastos generales y ha permitido al personal centrarse en tareas de mayor valor. Esto permite a los directores de sucursal centrarse en las reuniones con los clientes y en captar posibles oportunidades de ingresos en lugar de analizar e interpretar informes complejos. Por lo tanto, los errores administrativos y de interpretación se eliminan gracias a los informes en línea.

Los ejecutivos de todos los niveles en el panorama empresarial actual también se dan cuenta de que, para tomar decisiones seguras para el futuro de su empresa y la experiencia de los clientes, necesitan potentes herramientas de elaboración de informes. Al fin y al cabo, esto les permite contar con datos y conocimientos sólidos sobre sus indicadores clave de rendimiento (KPI).

ACF combina dos soluciones para ofrecer una visión de los datos que potencie el negocio, Q-Flow Info Center y Q-Flow Insight Data Cube. La combinación de ambas soluciones ofrece características clave como:

- Informes de rendimiento en tiempo real, vistas de cuadros de mando de tiendas, departamentos y agentes

- Fácil evaluación del rendimiento en periodos de tiempo exactos

- Informes de dos niveles que examinan los datos al nivel más granular

- Análisis avanzados para una mejor orientación

Nuestras soluciones de informes en línea también ayudan con la analítica avanzada.

Al aplicar la analítica avanzada a las transacciones de los clientes y a la banca digital, las ventas omnicanal pueden ser más eficaces. El uso de la analítica permite a los bancos comprender mejor los segmentos y comportamientos de los clientes, y adaptar los productos y las propuestas de valor en consecuencia. Se puede aumentar hasta un 40% la productividad de las ventas.

Encontrar el equilibrio entre las innovaciones tecnológicas y las necesidades humanas en la automatización

Cada vez que se oye la palabra "innovación", es fácil dejarse llevar por la fantasía de que todo gira en torno a los coches voladores y los implantes cerebrales. Sin embargo, la innovación que realmente tiene un impacto en el mundo actual es más sencilla que eso y se basa en el principio básico de mejorar la experiencia del usuario de los productos y servicios.

En la próxima década, los bancos podrán ofrecer a los clientes servicios hiperpersonalizados y automatizados, sustituyendo el enfoque tradicional basado en productos minoristas. La capacidad de un banco para encontrar el equilibrio adecuado entre la innovación y la gestión del riesgo determinará el futuro de la banca.

A pesar del potencial de la automatización y la IA, el toque personal en las comunicaciones con los clientes sigue siendo esencial para muchas empresas. Aunque la automatización puede ser poderosa, no debe desaparecer por completo. Las llamadas telefónicas tradicionales y las reuniones cara a cara son formas eficaces de satisfacer a sus clientes.

En conclusión, la implementación de la automatización en las instituciones financieras ofrece muchos beneficios, y las oportunidades son infinitas. A través de la automatización, se puede habilitar la transformación digital de los servicios financieros, permitiendo que los compradores y proveedores se conecten con las capacidades de los servicios financieros racionalizados y eliminando cualquier fricción.

Podemos ayudarle si su organización se encuentra en una etapa crucial y necesita procesos y soluciones tecnológicas.

Llámenos o solicite una demostración hoy mismo si está interesado.